Es befinden sich keine Produkte im Warenkorb.

24. April 2023

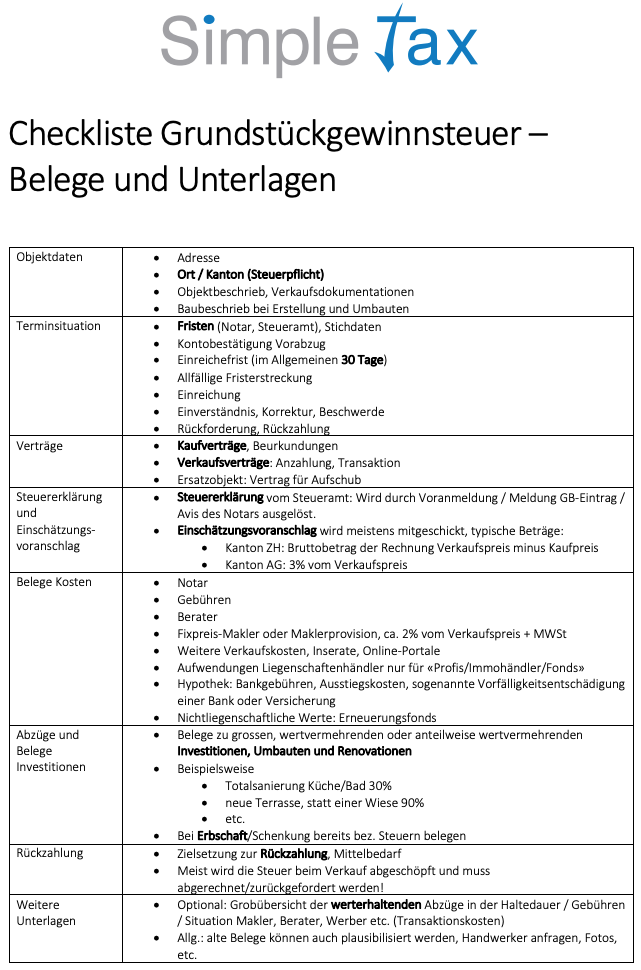

Simpletax veröffentlicht eine überarbeitete Checkliste Grundstückgewinnsteuer. Darin sind die wichtigsten Dokumente und Belege aufgelistet, um die Steuererklärung speditiv auszufüllen.

Bei den meisten kantonalen Steuerämtern beträgt die Frist zur Einreichung der Steuererklärung nur 30 Tage. Je nach Objekt und Dokumentation können die Belege Ordner füllen. Deshalb ist eine Abklärung beim Steueramt und eine Fristerstreckung sinnvoll.

Bei Simpletax delegieren Sie die Grundstückgewinnsteuer ganz einfach und sparen Zeit und Steuern. Die Checkliste Grundstückgewinnsteuer dient dem effizienten Sammeln der Unterlagen.

Diese Checkliste wurde primär für die Kantone Zürich, Aargau, Bern, St. Gallen und Luzern entwickelt. Die Situation in weiteren Kantonen der verkauften Liegenschaften klären wir gerne ab.

Zur Vorabklärung einer Grundstückgewinnsteuererklärung braucht ein Steuerberater folgende Unterlagen:

Der Kanton Aargau ist einer der wenigen Kantone, die Pauschalabzüge ermöglichen. Insofern kann sich die Steuererklärung vereinfachen, die Steueroptimierung, welcher Ansatz günstiger ist, sollte trotzdem vorgenommen werden. Das heisst Dokumente und Unterlagen sollten so oder so gesammelt werden.

Die Grundstückgewinnsteuer wurde in der Schweiz auf Bundesebene eingeführt um die Spekulation mit Immobilien zu verhindern und den Markt unnötig anzuheizen. Die Grundstückgewinnsteuer ist vom Verkäufer zu bezahlen.

Wie bei der Grundstückgewinnsteuer wird beim Verkauf zusätzlich eine Handänderungssteuer fällig, die proportional ausgelegt ist (1% – 3.3%) und meistens zwischen Käufer und Verkäufer aufgeteilt wird.

Man beachte, dass die Kantone Zürich, Aargau und weitere die Grundstückgewinnsteuer, aber keine Grundsteuer oder Liegenschaftssteuer erheben (diese wird regelmässig erhoben).

Weitere Informationen gibt es hier.

ThemA

eigenheim, steuererklärung