Es befinden sich keine Produkte im Warenkorb.

11. Januar 2023

11. Januar 2023

Mieten oder Kaufen? In diesem Artikel gehen wir der Frage nach, wie gross der Einfluss der Steuern für Steuerpflichtige Eigenheimbesitzer ist, und wie der Wohneigentümer die Steuererklärungen für die Immobilie ausfüllen soll.

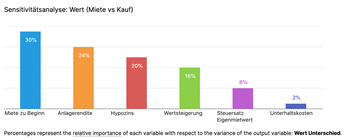

In den folgenden Abschnitten vergleichen wir die finanziellen Szenarien beim Mieter und beim Eigenheimkauf eines fiktiven Objektes über eine Haltedauer von 30 Jahren. Für den Vergleich kann man die Einflussfaktoren Miete, Anlagerendite, Hypothekarzins, Wertentwicklung der Immobilie, Steuersatz für den Eigenmietwert und die Unterhaltskosten variieren und verschiedene Szenarien berechnen.

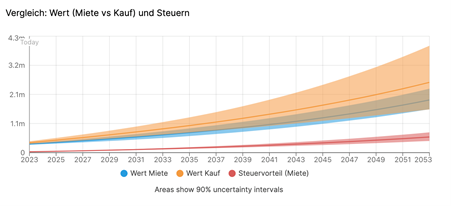

In diesem Szenario sind alle Faktoren breit gestreut, um die generelle Frage zu beantworten: Mieten oder kaufen?

Aus diesem breit abgestützten allgemeinen Szenario ist ersichtlich, dass Ertrag und Rendite auf Kauf bzw. Mietseite entscheidend sind. Für den Eigenheimbesitzer ergibt sich aber immer noch ein signifikanter Einfluss der Besteuerung von 8%. Im Weiteren zeigt sich auch, dass die Wahl der Hypothek mit einer Sensitivität von 20% an dritter Stelle steht.

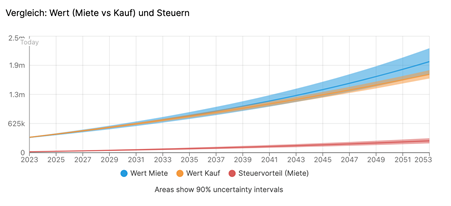

Die folgende Graphik zeigt, dass, mit einem kleinen, aber immerwährenden Erfolg, der Mieter finanziell einen Vorteil hat. Er hat mit seinen Anlagen mehr verdient als die Immobilie im Wert gestiegen ist. Nicht eingerechnet sind die individuellen Faktoren wie Unabhängigkeit und Handlungsspielraum. Auf Mietseite soll aber auch nicht vergessen werden, dass man sich um weniger Administration kümmern muss. Es ist auch ersichtlich, dass der leichte Vorteil hier etwa dem Steueraufwand entspricht.

Ergebnisse: Nach 30 Jahren sind die Werte der Investition

gestiegen.

Annahmen: jährliche Wertsteigerung der Immobilie (1% – 1.5%) und Marktzins für Anlagen (3% – 4%).

Im Weiteren wird angenommen: Preis / Anzahlung Haus CHF 1m / CHF 200k, Hypozins 1.5% – 3%, Miete CHF 2.5k – CHF 3k, Unterhaltskosten 1.25% – 1.4%, Transaktionskosten von 0.5% und Steuersätze im Kanton Zürich / Gemeinde Meilen für Einkommen zwischen 100’000 und 300’000 Franken (Gesamtsteuersätze approx. inkl. Bundessteuer).

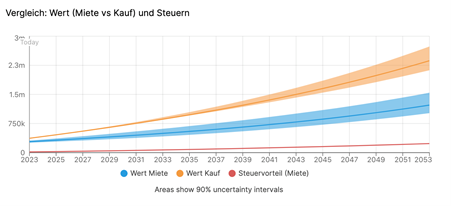

In diesem Szenario gehen wir davon aus, dass der Immobilienboom anhält, da in der Schweiz Wohnraum knapp bleiben wird.

Aufgrund der Steuerbelastung und der guten Lage des Objektes sowie tiefen Kosten der Hypothek ist dies ein angenommenes Traumszenario für den Eigenheimbesitzer.

Nach 30 Jahren sind die Werte der Investition

gestiegen.

Annahmen: jährliche Wertsteigerung (2%) und Marktzins für Anlagen (3% – 4%).

Im weiteren wird angenommen: Preis / Anzahlung Haus CHF 1m / CHF 200k, Hypozins 1.5%, Miete CHF 2.5k – CHF 4k, Unterhaltskosten 1.25% – 1.4%, Transaktionskosten von 0.5% und Steuersätze im Kanton Zürich / Gemeinde Meilen für Einkommen von ca. 100’000 Franken (Gesamtsteuersätze approx. inkl. Bundessteuer).

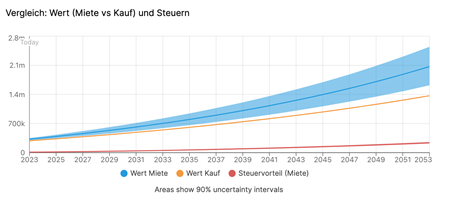

Umgekehrt existieren Situationen, in denen der Haupteinflussfaktor Wertentwicklung den Besitz unattraktiv machen kann. In vielen Fällen kann der hier angenommene Wert von 0.5% sogar auf 0 oder ins Negative kippen.

Nach 30 Jahren sind die Werte der Investition

gestiegen.

Annahmen: jährliche Wertsteigerung (0.5%) und Marktzins für Anlagen (3% – 4%).

Im Weiteren wird angenommen: Preis / Anzahlung Haus CHF 1m / CHF200k, Hypozins 3% – 4%, Miete CHF 2.5k – CHF 4k, Unterhaltskosten 1.25% – 1.4%, Transaktionskosten von 0.5% und Steuersätze im Kanton Zürich / Gemeinde Meilen für Einkommen zwischen 100’000 und 300’000 Franken (Gesamtsteuersätze approx. inkl. Bundessteuer).

Im letzten Szenario ist wiederum eine gute Objektlage angenommen mit hohen Mieten, aber auch einer hohen Steuerbelastung.

Nach 30 Jahren sind die Werte der Investition

gestiegen.

Annahmen: jährliche Wertsteigerung (0.5% – 4%) und Marktzins für Anlagen (3% – 4%).

Im Weiteren wird angenommen: Preis / Anzahlung Haus CHF 1m / CHF 200k, Hypozins 2% – 3%, Miete CHF 2.5k – CHF 4k, Unterhaltskosten 1.25% – 1.4%, Transaktionskosten von 0.5% und Steuersätze im Kanton Zürich / Gemeinde Meilen für Einkommen über 300’000 Franken (Gesamtsteuersätze approx. inkl. Bundessteuer).

Wie aus den Szenarien ersichtlich ist, machen die Steuern einen nicht unerheblichen Anteil der Kosten aus. Im letzten Fall kann er bis zu einem Drittel ansteigen. Normalerweise ist mit 10-15% zu rechnen.

Die Folgenden Themenbereiche sind immer zu beachten, wenn man den Eigenheimkauf ins Auge fasst:

Mieten oder kaufen? Diese Frage ist am Ende nicht nur ein Vergleich der Zahlen sondern oft eine persönlich Entscheidung. Oft ist das eigene Haus mehr Wert als eine abstrakte Rendite. Gerade deshalb sollten Eigenheimbesitzer bei Hypothek und Steuern kein Geld verschenken.

Den im Artikel verwendeten „Mieten-oder-Kaufen Rechner“ verwenden wir auch in der Steuerberatung. Kontaktieren Sie uns, wenn Sie Unterstützung bei der Entscheidungsfindung benötigen.

ThemA